配资资讯|A股正处于牛市初期

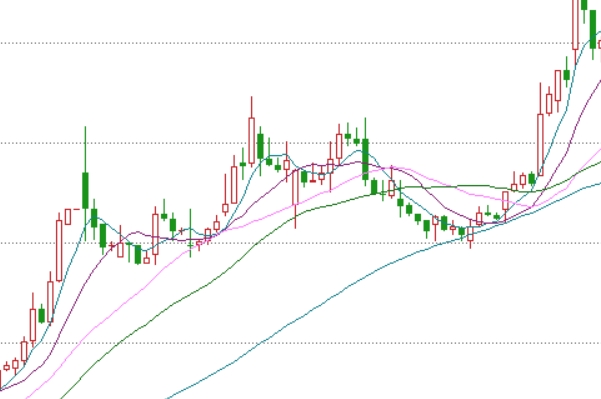

A股近两个月走势不尽如人意,沪指持续在3200点附近徘徊。不过6月以来,政策刺激升温,开始驱动市场风险偏好回升,指数有了触底反弹的迹象。结合当前市场特征,机构普遍对市场更为乐观。信达证券(14.86 -1.13%,诊股)最新研报《现在是牛市初期》中指出,2022年底以来的市场表现,非常类似历次牛市初期的特征:

牛市初期特征一:经济依然偏弱,但市场韧性强。历次熊市结束后,股市企稳的第一年,大多都会面临宏观经济预期依然偏弱的情况。但由于在之前的熊市中,股市估值大多已经提前跌到了历史低位,股市反而对为数不多的利多更为敏感,逐渐进入牛市初期。

牛市初期特征二:新的行业热点不断活跃。2022年10月底以来,指数涨幅并不是很大,但传媒、通信、计算机等板块涨幅较大,这一类新的行业热点很少出现在熊市中。2008年以来的历次熊市中,超额收益较大的板块大多是金融、消费等防御性板块,很少有TMT等成长行业领涨。牛市第一年中大部分领涨的板块均是弹性较大的板块,而且领涨板块的超额收益在幅度上比熊市中大很多。

牛市初期特征三:大多没有增量资金。牛市初期,大部分投资者的净值均从底部回升,但由于很少有投资者能够快速收复熊市中的净值回撤,所以新增资金较少,股市依然处在存量博弈的过程中。虽然每一轮牛市均有增量资金的驱动,但一般是需要到牛市中期才能观察到增量资金。由于大多没有增量资金,所以上涨的速度和持续性不会很强,一般经历过季度上涨后常会有回撤。

综合上述三大特征,信达证券认为,3月初以来万得全A指数整体是震荡下行的,是2022年底熊市结束后,指数的第一次长时间回撤,其性质可以类比历史上牛市初期的战术性调整。随着近期货币政策的调整,股市大概率已经进入新的上涨趋势,这一次上涨大概率会分成两个阶段:

第一阶段(6-7月),市场可能在政策微调的影响下,出现月度的反弹。之后由于盈利验证和政策预期兑现的影响,7月的某个阶段可能会有阶段性小调整。

第二阶段(8-12月),随着经济库存周期下降到达尾声,大部分行业可能会提前开始预期2024年的盈利周期回升。

行业配置建议:配置风格偏向弹性较大的板块,或可以先布局存在潜在超跌反弹机会的消费链、地产链。当前中特估和TMT或处于第二波上涨的过程中。等到Q3或可重点关注周期。

(1)消费链、地产链:虽然今年的经济恢复波折很多,但无需过度悲观,后续可能会出现政策微调,整体存在超跌后预期修复的上涨。

(2)中特估&;TMT:这些板块前期的调整主要是交易拥挤后的调整,从战略上,由于经济尚未恢复,大部分板块盈利验证一般,所以有长期逻辑的中特估和TMT依然会有机会。

(3)Q3建议关注周期:周期股当下受到全球库存周期下行的影响,整体偏弱,但随着库存周期下降进入尾声,2023年Q4-2024年,宏观需求存在回升的可能。考虑到长期产能建设不足,需求、供给和估值可能会共振。