配资资讯|市场波动之际更要看长期方向

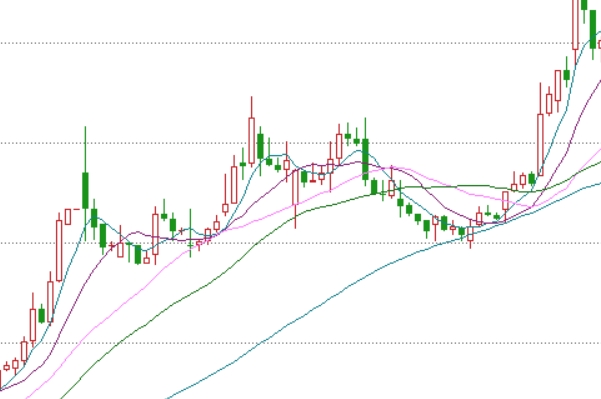

因市场震荡不休,基金净值波动不已,投资者焦虑情绪爆棚,在此背景下,不少投研人士认为,市场波动大难免心情不佳,现在不能被悲观情绪裹挟,耐心一些,看远一些。

“过去一段时间投资者的情绪接近冰点,一些封闭期基金产品投资者已经持有了三年,结果不太理想,对信心打击很大。我们告诉投资者要长期投资、价值投资,但为什么拿了三年还赚不到钱,甚至亏钱?”招商基金首席配置官于立勇表示,事实上,长期投资并不是在任何时点买入持有就可以,还要兼顾估值合理性,避免买在人声鼎沸时。

于立勇直言,他过去长期做保险投资,发自内心地认为,股票市场长期是能赚钱的。只要国家鼓励科技创新、坚持市场经济,资本市场仍然会是少数长期能够获取两位数年化回报的一类资产。因为投资的起点不同,基金投资收益会有波动,,最近两三年基金投资的低收益,源于2020年底到2021年年初核心资产的高估值。

“在当前这个点上市场继续大幅下跌的风险已经降低。往后看两三年,复合回报或会超过历史上平均收益水平。在市场低迷的时候,现在不能被悲观情绪裹挟,耐心一些,随着时间推移,内外环境变化,转机常常在不经意之间到来。”于立勇表示。

他还表示,在市场低点制约投资者做出理性选择的往往不是技术问题,而是心态问题。对持仓亏损的懊悔,对抄到最低点的执拗,都会影响投资者做出正确应对。“我们能够做到的,是从跨周期角度把握市场收益。应对方法要落地可行,敢于在低位选择承受波动。对于长期投资者,目前投资播种的好时节。”

路博迈首席策略师朱冰倩也有类似观点,A股震荡一直是主旋律,整体来看,上证综指在过去三年的涨跌幅为-4.83%,而沪深300指数(3930.1817, -33.17, -0.84%)涨跌幅为+9.03%。市场震荡带来的亏损或为一部分原因,但并非主要原因。基金业绩分化的原因,除了基金经理的个人能力以外,还有一个重要因素就是市场行情的结构分化。

朱冰倩表示,市场总是结构分化且轮动的,不同行业间的景气周期不同,也就决定了行情的启动时间有差异。因此,相同的板块,甚至相同的基金,也可能带来截然不同的收益。之所以未能出现“时间换空间”,本质原因还是我们持有的这段时间,未能与行业的景气周期形成共振。市场并非简单的一蹴而就,波动是常态。而主动择时往往会带来收益上的差距,让长期持有出现偶发性的失效。在波动且分化的市场中,我们大可不必走向两个极端,去博弈短期的市场,或是逼着自己漫长无尽的等待。

“通过均衡配置、分批定投,提前设置收益目标,一旦触达便可落袋为安。以价值投资的眼光来挑选基金和赛道,以波段操作来逐步兑现短期收益。”朱冰倩表示。

创金合信基金首席经济学家魏凤春认为,基金净值波动较大,与宏观经济预期、产业结构演化以及投资者行为等一系列因素相关,市场化运行态势下基金净值波动也是正常现象。投资者布局基金,需要在配置和择时上同时下功夫,既看中长期的战略性配置,也要相机而动。

“从全球资本市场过去三十年历史看,不论科技、医药还是大消费数百倍涨幅的优秀公司,也无数次面临宏观预期、行业担忧、市场脆弱带来的股价剧烈波动。”嘉实基金姚志鹏表示,

当下市场是在一个周期性的底部区域,而我们觉得当下这样是蓄势期,正是为未来谋划机会的时间窗口。

也有投资人士跟投资者分享了自己的投资思路,坚持定投或许是好策略。

农银景气优选混合基金经理张燕表示,如果投资者认可自己所投产品基金经理的投资理念,在市场出现波动之时,建议放宽心态,拉长周期淡化短期波动,坚定持有,静待花开。

博时基金建议,投资者明确资产的风险收益特征,匹配自己的风险承受能力。根据自身的风险偏好,尽可能的做多资产的配置。坚持长期投资、定期定投。

海富通基金也建议,在市场震荡波动的时候,专注于自己的长期目标。通过关注一个更长远的目标,可以避免陷入当下的情绪,并做出符合整体投资策略的决策。

从长期来看,在市场估值较低时坚持纪律化的投资,比如定投,在市场情绪较高时逐步获利了结,是非常适合广大投资者的投资方式。希望和大家一起秉持逆向布局、科学投资、长期持有的理念,用细心、耐心和恒心浇灌投资之花。